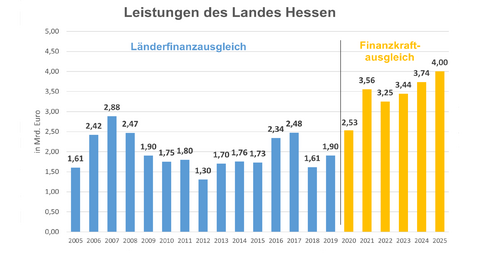

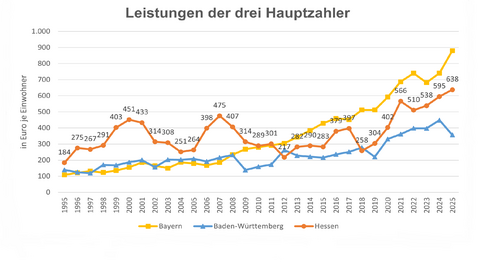

Hessen hat 2025 mit rund 4 Milliarden Euro zum Finanzkraftausgleich (FKA) beigetragen. Damit wurde erstmalig die Schwelle von vier Milliarden Euro geknackt. Das war mit rund 638 Euro die zweithöchste Pro-Kopf-Belastung aller Bundesländer. 2025 wurden insgesamt rund 20 Milliarden Euro umverteilt. Vier Zahlerländern stehen zwölf Empfängerländer gegenüber.

Informationen

Fakten zum Finanzkraftausgleich

Lesedauer:8 Minuten

„Wir stehen zur Solidarität im Föderalstaat, aber Solidarität ohne Reform ist Stillstand. Hessen zahlt 2025 mehr als jemals zuvor in den Finanzkraftausgleich ein. Ein System, das Leistung so stark belastet, braucht dringend eine Reform. Nicht nur für Hessen, sondern für ganz Deutschland.“

Hessen zahlt seit 1950 mehr als 81 Milliarden Euro

Hessen hat seit 1950 bis 2025 mehr als 81 Milliarden Euro in den Finanzkraftausgleich sowie das Vorgängersystem, den Länderfinanzausgleich, eingezahlt.

Hier sehen Sie die Zahlungen im Überblick seit 2005:

Von 1995 bis 2011 leistete Hessen – gemessen an den Zahlungen pro Kopf der Bevölkerung – im Vergleich zu allen anderen Zahlerländern die größten Beiträge für die Ländergemeinschaft. Seit 2012 ist es nach Bayern das zweitstärkste Zahlerland und die Pro-Kopf-Belastung nähert sich aktuell wieder an das bayerische Niveau an.

Aufgrund der kontinuierlich überdurchschnittlich hohen Finanzkraft Hessens entspricht es zwar dem auf Solidarität beruhenden Ausgleichssystem, dass Hessen nennenswerte finanzielle Beiträge leistet. Allerdings führt der mehrstufige Mechanismus des bundesstaatlichen Finanzausgleiches dazu, dass die Finanzkraft Hessens dauerhaft an das Niveau anderer Länder angenähert wird. Durch den Finanzkraftausgleich und durch die allgemeinen Bundesergänzungszuweisungen wird die Finanzkraft aller finanzschwachen Länder nahe an den Bundesdurchschnitt angehoben. Durch die Sonderbedarfs-Bundesergänzungszuweisungen überholen letztlich sogar einige originär finanzschwache Länder einzelne Zahlerländer in der Finanzkraft.

Der Finanzkraftausgleich als Teil des bundesstaatlichen Finanzausgleichs

Der bundesstaatliche Finanzausgleich soll sicherstellen, dass alle Glieder des Bundesstaats über ausreichende Finanzmittel verfügen, um ihre Aufgaben zu erfüllen und ihre Eigenstaatlichkeit zu entfalten. Das Ziel ist die Herstellung und Bewahrung einheitlicher Lebensverhältnisse im ganzen Bundesgebiet. Der bundesstaatliche Finanzausgleich wird dabei in vier Stufen untergliedert, die im Folgenden kurz erläutert werden.

1. Stufe: Vertikale Verteilung des Steueraufkommens auf die zwei staatlichen Ebenen Bund und Länder:

- Trennsystem: Einige Steuerarten stehen nur dem Bund (zum Beispiel Energiesteuer, Tabaksteuer), den Ländern (etwa Erbschaftsteuer, Grunderwerbsteuer) oder den Gemeinden zu (Gewerbesteuer, Grundsteuern, örtliche Verbrauchs- und Aufwandsteuern).

- Verbundsystem: Besonders wichtige Steuern stehen Bund, Ländern und teilweise Gemeinden gemeinschaftlich zu (Gemeinschaftsteuern). So werden die Einkommensteuer, die Körperschaftsteuer und die Umsatzsteuer auf Bund und Länder aufgeteilt, wobei den Gemeinden ein Anteil an der Einkommen- und an der Umsatzsteuer zusteht. Während die Einkommen- und Körperschaftsteuer nach festen Anteilssätzen verteilt werden, sind die Anteile an der Umsatzsteuer variabel. Nach Artikel 106 Absatz 3 des Grundgesetzes soll hier ein „billiger Ausgleich“ zwischen den Deckungsbedürfnissen des Bundes und der Länder herbeigeführt werden.

2. Stufe: Horizontale Verteilung des der Ländergesamtheit zustehenden Steueraufkommens auf die einzelnen Länder:

- Prinzip des örtlichen Aufkommens: Grundsätzlich steht jedem Land das Steueraufkommen zu, das von den Finanzbehörden auf seinem Gebiet vereinnahmt wird.

- Korrektur des Prinzips des örtlichen Aufkommens durch die Zerlegung (der Lohn- und Körperschaftsteuer sowie der Abgeltungsteuer auf Zins- und Veräußerungserträge): Durch die Zerlegungsregelungen sollen erhebungstechnische Verzerrungen beseitigt werden, so dass jedes Land (näherungsweise) das Steueraufkommen erhält, das für seine Einwohner und Betriebstätten inner- und außerhalb seines Territoriums entrichtet wird.

- Da die Umsatzsteuer nicht örtlich „radizierbar“ ist, das heißt, sie häufig nicht dort vereinnahmt wird, wo sie durch den Endverbraucher erbracht wird, gilt hier nicht das Prinzip des örtlichen Aufkommens, stattdessen wird der Länderanteil an der Umsatzsteuer zunächst vollständig nach Einwohnerzahlen verteilt.

3. Der Finanzkraftausgleich

Im Zuge des Finanzkraftausgleichs, der den bis 2019 gültigen Länderfinanzausgleich ablöste, erfolgt die horizontale Umverteilung über die Zuordnung des Länderanteils an der Umsatzsteuer und damit bereits auf der Einnahmeseite. Hierbei erhalten finanzkraftschwache Länder einen Zuschlag und finanzkraftstarke Länder einen Abschlag.

- Ausgangspunkt ist die Finanzkraft eines jeden Landes. Hier werden neben den Steuereinnahmen des Landes nach Umsatzsteuerverteilung (Landessteuern, Landesanteile an den Gemeinschaftssteuern, Landesanteile an der Umsatzsteuer) auch 75 Prozent der (normierten) Steuereinnahmen seiner Gemeinden berücksichtigt.

- Grundsätzlich wird ein gleicher Finanzbedarf je Einwohner unterstellt. Den Stadtstaaten wird allerdings ein deutlich höherer Finanzbedarf zugestanden. Ihre Einwohner werden im FKA daher nicht mit 100 Prozent, sondern generell mit 135 Prozent gewertet (die sogenannte Einwohnerveredelung). Ein geringfügig höherer Finanzbedarf wird (nur bei den Gemeindesteuern) auch den dünnbesiedelten Ländern Brandenburg, Mecklenburg-Vorpommern und Sachsen-Anhalt zugestanden.

- Liegt die Finanzkraft je (gewertetem) Einwohner über der bundesdurchschnittlichen Pro-Kopf-Finanzkraft, ist das Land abschlagspflichtig im Finanzkraftausgleich, liegt ein Land unter dem Durchschnitt, erhält es Zuschläge.

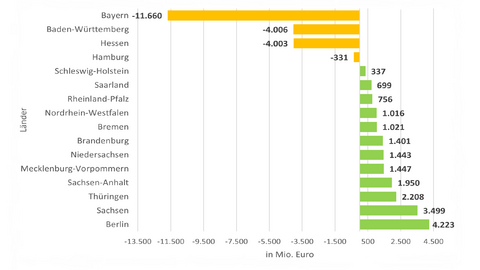

- Im Jahr 2025 standen vier Zahlerländern, die ein Umverteilungsvolumen von 20 Milliarden Euro aufbringen mussten, zwölf Empfängerländer gegenüber.

Zu- und Abschläge im Finanzkraftausgleich 2025 (in Millionen Euro)

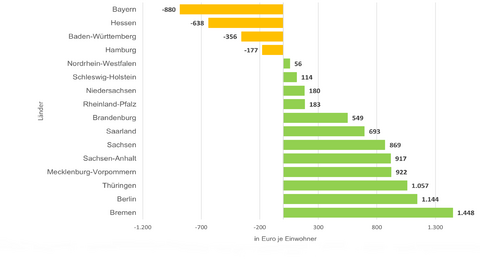

Zu- und Abschläge im Finanzkraftausgleich 2025 (in Euro je Einwohner)

4. Stufe Bundesergänzungszuweisungen

Nach dem horizontalen Finanzausgleich erfolgt der vertikale Finanzausgleich über die Bundesergänzungszuweisungen (BEZ), die – wie der Name sagt – vom Bund gewährt werden.

- Allgemeine BEZ: Sie dienen der weiteren Angleichung der Finanzkraft der finanzschwachen Länder. Bis zu dieser Stufe sind das finanzverfassungsrechtliche Nivellierungsverbot und das Gebot der „Wahrung der Finanzkraftreihenfolge“ zu beachten.

- Sonderbedarfs-BEZ: Nur auf dieser abschließenden Stufe des Finanzausgleichs dürfen besondere Belastungen einzelner Länder berücksichtigt werden: Neben Belastungen aufgrund unterdurchschnittlicher Gemeindesteuerkraft und zum Ausgleich unterproportionaler Mittel aus der Forschungsförderung werden hier auch Sonderlasten durch strukturelle Arbeitslosigkeit in den neuen Ländern sowie überdurchschnittlich hohe Kosten politischer Führung in leistungsschwachen Ländern berücksichtigt. Der Sonderbedarfs-BEZ wegen kommt es zu einer Verschiebung der Finanzkraftreihenfolge.